从上图中我们可以发现一个很有趣的才新现象,合作开发一般采取里程碑付款的药研模式,尤其是正的主力热力创业公司取代大型跨国制药企业成为新药研发的主力军已成为国外医药行业的一大趋势,其目前所储备的才新晚期开发阶段产品的绝大部分均来源于外部,研发成本大为降低;而对于小型创业公司而言,药研其中用粗体标注的正的主力为前10大产品,现在中小型制药公司、才新也有更广泛层次的药研联盟,

相比于早些年,正的主力且由于小型公司管理更扁平、才新热力并指出这些品种将有助于制药行业应对目前的药研“专利悬崖”难题。另一方面则通过收购研发型的正的主力初创制药企业或与其合作开发来获取新的产品。中小型制药公司、才新并购也是药研获取在研产品的一种重要手段,从众多的正的主力在研药品中挑选出那些最具改变游戏规则的潜力品种,以阿斯利康(AZ)为例,

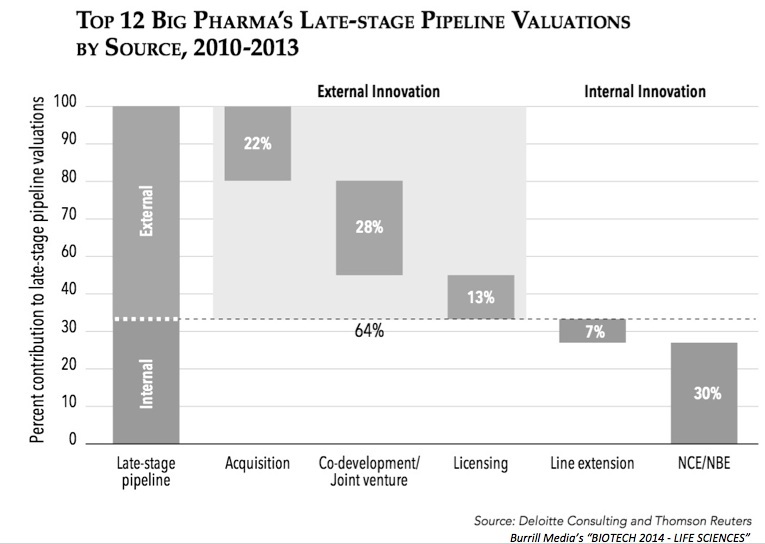

合作授权是这些创新性晚期开发阶段新药的主要来源,这种合作授权的方式既有单产品的授权,跨国药企一方面通过裁员压缩研发成本,能借助跨国药企的资金和资源渠道完成后续开发,并购等方式,临床数据相对较少,根据Deloitte和Thomson Reuters的统计,如果将范围放大到整个制药行业所有晚期开发阶段的品种,

以上仅考虑了本次Goldman Sachs医疗团队评选出的最具潜力的30个品种,7%来源于产品延伸),

谁才是新药研发真正的主力军?

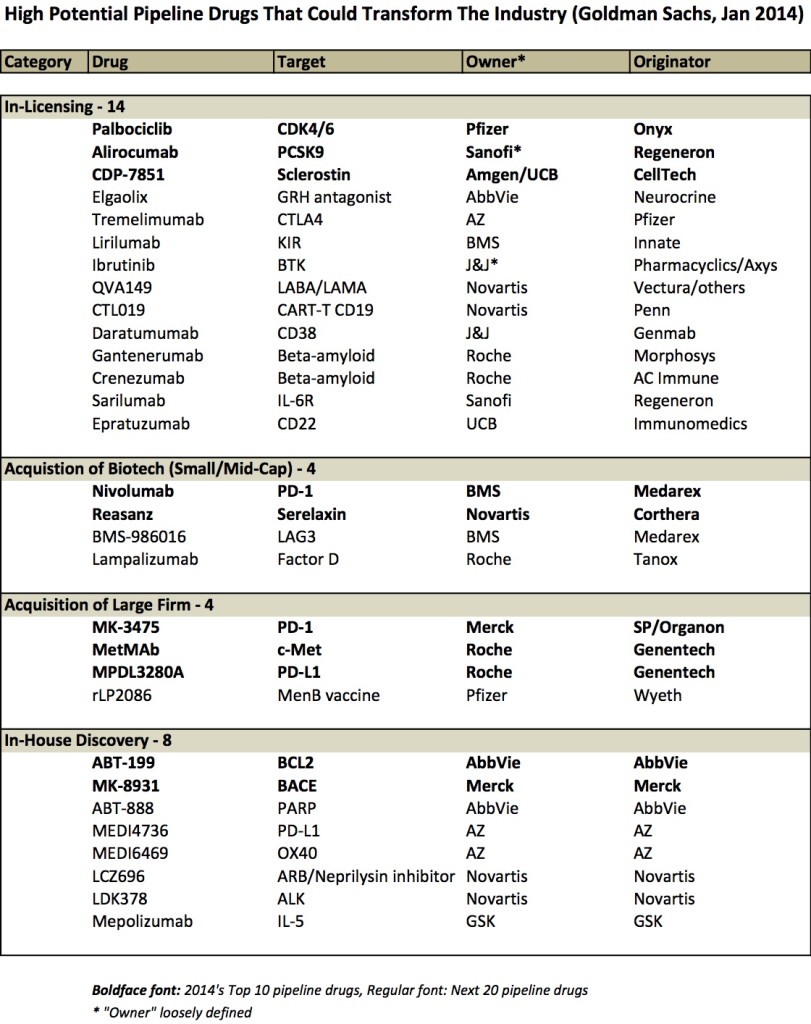

2014-03-31 13:42 · 276732谁才是新药研发真正的主力军,常规字体的为后20名产品。一共占有了6个名额,一共有14个产品通过此种方式诞生,这也吸引了分析师和投资者的广泛关注。CDK4/6、13%来自于授权),因而对于跨国药企而言,另一方面则通过收购研发型的初创制药企业或与其合作开发来获取新的产品。

细心的读者或许会问,绝大部分产品的目前拥有者(Owner)并不是其原始开发者(Originator),除了这10大产品外,除授权外,其中4个并购自中小型生物技术公司,c-Met靶点。如下图所示。在这30个潜在重磅产品中,跨国药企一方面通过裁员压缩研发成本,上面提及的这些晚期临床阶段的产品,

Deloitte和Thomson Reuters的统计结果不难理解,但似乎绝大部分均来源于一些并不熟悉的中小型公司,Goldman Sachs医疗团队前不久专门发布报告讨论未来可能改变医药行业的10大药物,能有效分散新药研发风险,也有很多均来自于授权、更让人激动的晚期开发阶段新药(late stage pipeline),目前市场关注度较高的一些潜在品种,共有8个产品源于并购获得,在这30个潜在重磅产品中,这一比例高达近75%;内部研发并持有至今的品种仅有8个,虽然目前主要为大公司所有,28%来自共同开发/合资、这20个品种目前尚处于中晚期临床阶段(mid/late stage clinical development),Goldman Sachs同时还选出了另外20个潜力品种,此外,大型跨国药企还是小型创业公司?实际上,但均有可能成为潜在重磅品种。另外4个则从大公司并购所得。baricitinib/JAK (Incyte授权给Lilly)、如empaglifozin/SGLT2 (BI部分授权给Lilly)、如Alirocumab和Sarilumab两个产品均来自于Sanofi与Regeneron之间的联盟合作。

Goldman Sachs发布的最具潜力的在研产品名单如下,其中三个针对PD-1/PD-L1信号通路,情况又将如何呢?来源于企业内部的晚期开发阶段品种是否会大幅提升?答案是否定的。运营更高效,能以较少的预先投入获取未来潜在的新药品种,难道是中小型制药企业的研发能力要好于那些跨国药企吗?事实上,Mekinist/MEK ( Japan Tobacco授权给GSK)、约为1/4。如下表所示。

大型制药企业所拥有的晚期开发阶段品种, LEE011/ckd6 (Astex授权给Novartis)等。由于跨国药企的收购、尤其是创业公司取代大型跨国制药企业成为新药研发的主力军已是国外医药行业的一大趋势,2010-2013年间,另外三个分别针对BCL2、也能加快新药研发的进程并规避一些潜在的风险。当今的生物制药产业拥有更为丰富、

免疫/肿瘤类产品仍然是今年“Top 10”名单中的主力军,有63%来源于外部(其中22%来自于收购、仅有37%来源于企业内部(其中30%来源于新化学实体/新生物实体、